MONEY

2024.03.15

MONEY

2024.03.15

※本ページはプロモーションが含まれています

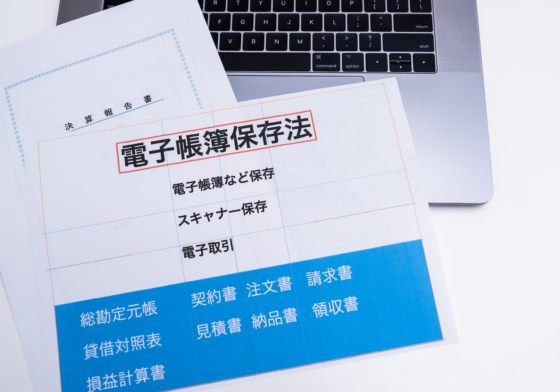

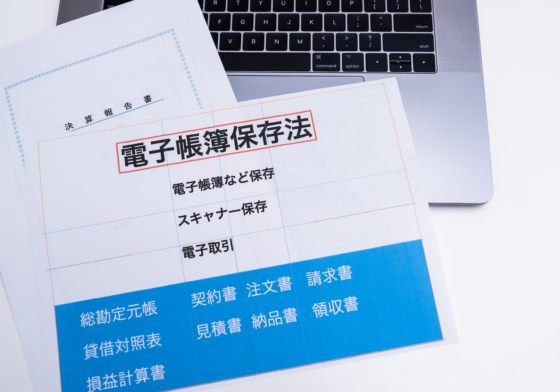

2024年1月1日から、電子帳簿保存法への対応が法的に義務化されます。

従来は紙ベースでやり取り可能であった書類を電子ベースで共有する必要があり、個人事業主も電子帳簿保存法への切り替えを行わなければなりません。

しかし、多くの方が「難しそうなイメージがあり、電子帳簿保存法の詳細を十分に理解できていない」「自分の理解が正しいか自信がない」と感じているのが実情です。

そこで今回は、電子帳簿保存法の概要、電子帳簿保存法の改正で個人事業主がすべきこと、対応すべき理由、領収書やレシート類の正しい保存方法の4つのテーマに沿って解説します。正しい対応を行うためにも本記事を参考に理解を深めてください。

目次

電子帳簿保存法は、「電子計算機を使用して作成された国税関連の帳簿を保存する方法に関する特例法」の略称です。

税務関係帳簿書類の保存方法に関連する法律で、従来の紙ベースでの保存方法から電子ベースに移行することを目的としています。

2022年1月に改正され、本格的な義務化は2024年1月1日からとなっています。

電子帳簿の保存方法は大きく3つありますが、電子帳簿保存法の改正を受けて2024年以降は電子取引データ保存に対応していかなければなりません。

また、電子帳簿保存法に適応していくためにも、電子帳簿保存法の対象者について詳細を把握しておく必要があります。

以下では、電子帳簿保存法の概要についてさらに詳しく説明していきます。

電子帳簿を保存する方法は、電子帳簿等保存、スキャナ保存、電子取引データ保存の3種類があります。

電子帳簿等保存では、ソフトなどで作った帳簿や決算関係書類を電子データのまま保存します。

対応は個人事業主側の任意となっており、仕訳帳、総勘定元帳、売上台帳、固定資産台帳、貸借対照表、損益計算書、請求書などが対象書類です。

スキャナ保存は、紙ベースの書類をスキャンして電子データとして保存するものです。

契約書、小切手、見積書、納品書、請求書、領収書、預金通帳などが含まれており、電子帳簿等保存と同様に対応は任意で決められる仕組みになっています。

電子取引データ保存は、電子ベースのデータを電子的に保存する制度です。

対象書類はスキャナ保存と同じですが、電子取引データ保存はメールやweb媒体でやり取りしている点が異なります。

そのため、2024年1月1日からは、仕事において電子取引データ保存への対応が法的に必須となります。

電子帳簿保存法は、所得税と法人税の保存義務者を対象としています。

企業はもちろん、個人事業主も含まれているため、事業を運営していく上で電子帳簿保存法について正しく理解しておくことが大切です。

「電子取引の電子保存の義務化」は2022年1月からスタートしていますが、本格的な開始の2024年1月までの2年間は準備期間とされていました。

2023年12月までは紙ベースでもOKとされていたものの、2024年1月からは全ての個人事業主に電子帳簿保存法が適用されています。

ただし、webシステム、web媒体、メールをはじめとする電子データを一切利用しない企業や個人事業主に関しては、電子帳簿保存法の対象外となります。

電子帳簿保存法の改正に伴い、「個人事業主としてどんなことをしたらいいの?」「対応しなければいけないことは分かるけど具体的に何をすべきか知りたい」といった疑問を持つ方もたくさんいます。

個人事業主が電子帳簿保存法の改正に対応していく上で、電子取引の確認、会計ソフトの確認、データの保管場所決定、ペーパーレス化の検討、保存ファイル名の統一などを行う必要があります。

以下では、それぞれについて詳しく説明していきます。

個人事業主は、電子取引の詳細について把握しておくよう心掛けましょう。

電子帳簿等保存、スキャナ保存、電子取引データ保存の3種類の方法が設けられている電子帳簿等保存ですが、2024年1月の法改正を受けて電子取引が義務化されました。

100%紙媒体で業務を行っている個人事業主は例外ですが、少しでも電子ベースのやり取りをしている場合は電子取引に対応していく必要があります。

まずは、自身の事業が電子取引の対象となっているかをチェックしましょう。

もし対象である場合は、具体的にどのような電子取引を行っているかを確認し、正しいやり方での保存ができているかも判断しなければなりません。

定められているルールに則って電子データを保存するためにも、適切なシステムの導入と運用が必須となります。

尚、オンラインショッピングやクレジットカードの利用なども電子ベースのやり取りに含まれており、漏れがないように対象書類を把握することが大切です。

会計ソフトの詳細を確認することで、スムーズに電子帳簿保存法の改正に対応できます。

経理業務や仕訳処理を行う上で便利な会計ソフトですが、電子帳簿保存法との互換性が高いものを選びましょう。

電子帳簿保存法に対応していない会計ソフトを使っている場合、適用させるための余計な業務が増えてしまいます。

業務の効率化低下に繋がるため、使い勝手の良い会計ソフトを見つけなければなりません。

尚、電子帳簿保存法の改正に適している会計ソフトを選ぶにあたって、電子帳簿保存、スキャナ保存、電子取引への対応をチェックする必要があります。

上記は電子帳簿の保存方法3つとなっており、対応しているものが多ければ多いほど利便性は高まります。

ただし、もし全ての保存方法を満たす会計ソフトが見つからない場合は、電子取引を最優先させましょう。

2024年1月から電子取引データ保存が必須となっているため、電子取引に対応している会計ソフトを選ぶと良いでしょう。

電子帳簿保存法の改正に伴い、税務関係帳簿書類を電子ベースで保管しなければなりません。

ハードディスクのほか、クラウドサービスや会計ソフトでも電子帳簿保存ができるので、自身のやり方に合う保管場所を決めましょう。

税務関係帳簿書類の保管場所を選ぶにあたって、検索しやすいツールを使う必要があります。

もし「保管は電子ベースでもいいけど読みにくいから紙に印刷したい」「取引先から紙での書類もほしいと言われることが多い」という場合は、印刷のしやすさも重視することが大切です。

尚、電子ベースのデメリットに、システムエラーや故障によるデータの消失が挙げられます。

アップデートなどのタイミングでデータの保管場所が変わってしまうリスクもあるため、バックアップとしてほかの場所にも保管しておきましょう。

パソコンのハードディスク、クラウドサービス、会計ソフト、外付けの機器といった複数のツールを併用することで、もしものトラブルに備えられます。

電子帳簿保存法の改正を機に、ペーパーレスへの完全移行を検討するのがおすすめです。

2024年1月より、個人事業主は電子ベースで税務関係帳簿書類を保管する決まりになっています。

「紙で保管OKなものは無理に電子ベースに切り替えなくてもよいのでは?」「紙ベースと電子ベースの両方を混ぜて保管したい」と考えている方もいますが、紙ベースと電子ベースでは形式が異なります。

書類の確認や検索などに手間と時間がかかるので、対象書類のみを電子ベースで保管するのは現実的ではありません。

業務の効率低下を回避するためにも、全て電子ベースで保管することを視野に入れましょう。

スキャン保存やクラウドサービスなどを活用すれば、税務関係帳簿書類に関する業務の一本化を実現できます。

印刷用紙代やインク代などの節約に繋がるほか、システムエラーや故障によるデータの消失も防げるので、個人事業を運営する上でさまざまなメリットを感じられます。

電子帳簿保存法の改正に上手く対応するためにも、保存ファイル名を統一しましょう。

電子ベースでの保管に切り替えるということは、保存ファイルが膨大な量になることを意味します。

事前にルールややり方を決めないまま保存ファイルに名前をつけていくと、後々に該当のファイルを見つけにくくなるため注意が必要です。

保存ファイル名のルールを決める際は、ファイル名を見ただけで何の書類か分かるようにしましょう。

例えば、取引した年月日、取引先、取引の内容などをファイル名につけると、開く前にファイルの詳細を判断できます。

キーワード検索でも簡単に見つけられるため、電子ベースへの移行に伴って保存ファイル名の統一を心掛けましょう。

せっかく税務関係帳簿書類を電子ベースで保管しても、ファイルを見つけられなければ意味がありません。

検索の手間を省いて業務の効率化アップを目指すためにも、事前に保存ファイル名のルールを決めてください。

個人事業主の中には、電子帳簿保存への切り替えに煩わしさを感じている方もいるのではないでしょうか?

面倒なイメージの電子帳簿保存ですが、実は電子帳簿保存法の施行によってさまざまなメリットも実感できます。

電子ベースの電子帳簿保存なら、各種書類の共有や経理処理における業務の効率化を狙えます。

また、ペーパーレスでやり取りを行うため、省スペースで各種書類の保管ができる、火災などによる消失の心配がない、長期的な保管に適しているといった点もポイントです。

郵送やFAXでかかるコストの削減にも繋がり、個人事業主として働く上での利点が多くなっています。

以下では、個人事業主が電子帳簿保存法に対応すべき理由をさらに詳しく説明します。

個人事業主が電子帳簿保存法に対応すべき理由に、業務の効率化アップが挙げられます。

取引先と紙ベースで各種書類を共有する場合、書類のプリントアウト、送付、スキャンなどに時間と手間がかかります。

一方で電子帳簿保存は、電子ベースで作成した書類をメールやweb媒体で手軽に共有できる点が特徴です。

さらに、電子帳簿保存なら会計システムとの連動もさせやすく、スムーズに経理処理できることで全体的な業務効率化に繋がります。

紙ベースで各種書類を保存する場合、大量の紙を収納するスペースを確保しなければなりません。

必要な書類を見つけにくく、時間の経過とともに文字が薄くなるといった点もデメリットです。

しかし、電子ベースの電子帳簿保存であれば、各種書類をwebシステム上やパソコン内に保管できます。

火災などで紙が燃えてしまう心配もなく、長期的な保管にも適しています。

ただし、システムエラーや人為的ミスによる消失のリスクはあるので、取り扱いには十分な注意が必要です。

個人事業主が電子帳簿保存に切り替えることによって、大幅なコストカットを実現できます。

各種書類を郵送やFAXでやり取りする紙ベースでは、印刷用紙、切手、インクなどに費用がかかります。

しかし、電子帳簿保存は全ての書類を電子ベースで共有するため、紙ベースと比べるとさまざまなコストカットに繋がる点がポイントです。

特に取引先や案件の数が多い個人事業主に関しては、電子帳簿保存の活用によって経費削減を叶えられます。

個人事業主として仕事をしていると、領収書やレシートを受け取る機会が多々あります。

しかし、オンラインベースや紙ベースといったさまざまな領収書やレシートがあるため、それぞれの保存ルールや注意点を理解しておくことが重要です。

ここでは、オンライン取引、スキャナ保存、紙の領収書の3つのシチュエーションに分けて深堀していきます。

要件が設けられている保存方法もあるため、詳細をチェックして正しく取り扱うようにしてください。

領収書やレシートをオンラインベースで受け取った場合は、そのまま電子データとして保管します。

オンラインベースの書類にはメール、PDF、クラウドサービスなどが含まれており、電子帳簿保存法上では電子取引として扱われます。

電子取引では、紙ベースへの切り替えではなく電子ベースのまま保管されるのが決まりです。

きちんとファイル名の指定と振り分けを行い、電子システム、PC、外付けハードディスクといった電子ベースで保存しましょう。

尚、電子取引で注意すべき点に、真実性の確保と可視性の確保が挙げられます。

真実性の確保とは、データの削除や改ざんが行われていないことを意味する言葉です。

一方の可視性の確保は、データの検索や表示ができることを指しています。

上記の要件を満たすためにも、専用の会計ソフトなどを使うのがおすすめです。

電子帳簿保存法に対応している会計ソフトを使うことで、トラブルを防ぎながらスムーズに業務を進められます。

紙の領収書を受け取った場合は、スキャナ保存を活用しましょう。

スキャナ保存とは、紙ベースの書類をスキャンして電子データとして保管することを指します。

スキャナ、スマートフォン、デジタルカメラといったさまざまなツールの使用が許可されており、紙ベースの領収書を手軽に電子ベースに作り替えられる方法です。

ただし、正しくスキャナ保存するには、以下の要件を満たす必要があります。

・入力期間は作成や受領から約2カ月とおおむね7営業日

・画像データの解像度は200dpi以上

・重要書類はカラーのみOK

・一般書類はグレースケールでもOK

・取引先や取引金額など、要件を満たす検索機能の確保

・タイムスタンプの付与

タイムスタンプとは、内容が改ざんされていないことを証明するための機能です。

時刻情報とハッシュ値の刻印によって、電子書類が付与されたタイミングから存在していることや、付与後の書き換えが行われていないことを示しています。

IT化が進む現代社会でも、紙媒体の領収書を受け取ることは多々あります。

もし領収書を電子ベースではなく紙ベースでもらった場合は、紙の状態での保管で問題ありません。個人事業主においては、紙ベースでの書類は5年間保存する仕組みになっています。

原本を保管しておく必要があるので、途中で破棄しないように気を付けましょう。

なお、紙のままで保存することも許可されていますが、電子データでの保管でも問題ありません。

「電子ベースでの保存に完全移行したいと思っている」「5年も取っていたら領収書が色あせてしまいそう」という方は、紙の領収書をスキャンして電子データとして保存できます。

電子データに作り替えることで原本の保管義務はなくなるので、紙の領収書は処分してください。

ただし、スキャナ保存には要件が設けられており、要件を満たしていない場合は原本の保管が必須となります。

破棄する前に、要件と自身の状況を照らし合わせておきましょう。

電子帳簿保存法の改正=面倒な業務処理といったイメージを持つ方も多くいますが、適切に対応すれば自身の事業の法的安全性を高められます。

上手く活用するためにも、電子帳簿保存法の概要や対象者について理解を深めることが大切です。

3つの保存方法や2024年1月からの変更点も把握して、対応していくための準備を進めましょう。

個人事業主が電子帳簿保存法の改正に適応していくには、電子取引の確認、会計ソフトの確認、データの保管場所決定、ペーパーレス化の検討、保存ファイル名の統一などを行わなければなりません。

準備を徹底することで業務の効率化アップやコストカットに繋がるのはもちろん、ペーパーレス促進による書類の消失も防げます。

リスクマネジメントの一環にもなるので、結果として個人事業を安全かつスムーズに運営できます。

領収書やレシートの正しい保存方法も見直して、個人事業主としてさらなる安定を目指しましょう。

MONEY2024.03.15電子帳簿保存法 とは?個人事業主の対応についても詳しく解説

MONEY2024.03.15電子帳簿保存法 とは?個人事業主の対応についても詳しく解説 MONEY2024.03.14源泉徴収税は戻ってくる?還付の仕組みや戻ってくる時期も解説

MONEY2024.03.14源泉徴収税は戻ってくる?還付の仕組みや戻ってくる時期も解説 MONEY2024.02.16確定申告で決定した所得税はクレジットカードで納付が可能!手順を紹介

MONEY2024.02.16確定申告で決定した所得税はクレジットカードで納付が可能!手順を紹介 MONEY2024.02.15予定納税は減額申請が可能!やり方やいつまでに必要かを解説

MONEY2024.02.15予定納税は減額申請が可能!やり方やいつまでに必要かを解説